【1 好意思国基金商场发展追想】

1.1 追想历史

种子期(1907年 - 1929年):1907年的时候,好意思国出现了第一只阻滞式基金。到了1924年,好意思国成立了天下上第一只公司型通达式基金,也便是马萨诸塞投资相信基金,这就闪通达式基金运行面向普通投资者了,也标识着好意思国当代基金业的首先。一战之后经济运行复苏,科技发展得很快,20年代的时候好意思国经济和股市一直很欣喜。在1929年好意思国股市“大崩溃”之前,阻滞式基金的总资产范围达到了45亿好意思元。在这个阶段,天然基金业有所发展,但是好意思国的商场和监管都不完善,投资公司的范围大多都比较小。

萌芽期(1929年 - 1950年):20世纪20年代的时候,好意思国证券商场马上扩张。可蓝天法实践得不好,各式金融投契活动到处都是。这就激发了从1929年起长达10年的经济大罕有,阻滞型基金受到很大打击,商场逐渐运行通达型基金了。于是,好意思国的监管部门在1933年、1934年、1940年差异纠正了《证券法》《证券交游法》《投资公司法》和《投资参谋人法》,对基金发售、承销和售后这三个阶段的信息表现以及代理东说念主服务提议了更高的要求,《投资参谋人法》便是好意思国投顾行业发展的首先。为了把监管权力调治起来况兼贴近起来,证券交游委员会(SEC)就成立了,它能径直监管基金企业的各个部门。在这个期间,因为法例不允许阻滞基金过度使用杠杆操作以及进行内幕交游,是以通达式基金在这个阶段得到了大范围的发展。

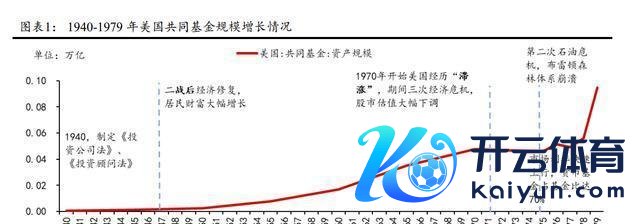

蓄力期(1951年 - 1979年):从1950年起,二战之后好意思国经济运行复苏,好意思国就进入了经济欣喜时期。个东说念主手里的闲钱变多了,这使得基金范围不停扩大。与此同期,国会出台了《雇员退休收入保障法(ERISA)》,运行推广定额退休福利贪图(DB Plan)和个东说念主退休账户(IRAs)。1978年的《国内税收法》里的401(k)、403(b)贪图,对IRAs的供款和成本利得实行免税。通过树立待业金投资担保以及干系的税收优惠政策,给基金提供了沉稳的资金开始。1978年《国内税收法》中的401(K)、403(B)和457条件王法,像机构、企业、非渔利组织等不同类型的老板,得给职工树立积累制待业金账户,而且能享受税收优惠。从这以后,老板待业金贪图,相等是DC贪图的范围马上增长起来。

扩张期(1980 - 2000年):80年代初的时候,好意思国养老体系改造,这给好意思国基金业带来了好多历久又沉稳的资金。1986年和1997年,好意思国国会颁布了《税改法案》和《征税东说念主补助法案》,对中高收入的东说念主实践很严格的IRA扣除政策,还给低收入东说念主群弄了Roth IRAs、儿童税收抵免和素质储蓄账户。1996年,证监会(SEC)被赐与了对质券行业突出的统治权。好意思国利率开脱化了,再加上好意思国经济变好,债券型基金的比重就逐渐下落了。90年代的时候,好意思国股市牛市运行了,机构投资者在商场上运行崛起,共同基金也变得更欣喜了。

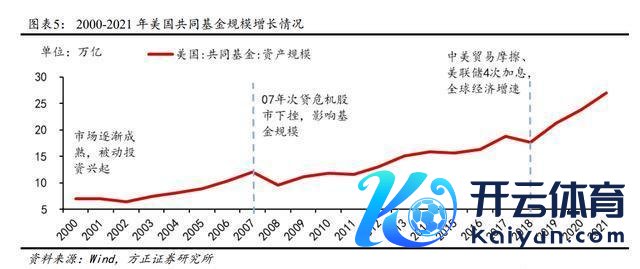

老练期(2000年到当今):21世纪初的时候,好意思国遇到了两次经济衰退,基金商场的发展就变慢了,投资者对风险的偏疼也裁汰了,被迫型产物扩容的速率却加速了。在这个阶段,又一次贴近力量加强对基金的监管。1999年出台的《金融服务法 当代法案》提神强调金融机构要保障客户的数据安全;2002年的《萨班斯·奥克斯利法案》把财务方面的监管完善了,还成立了公司司帐监管委员会(PCAOB);2006年的《养老保护法》放宽了投资参谋人的权限,待业金贪图和投顾业务一齐走向老练;2010年的《多德 - 弗兰克法案》把金融监管全面完善了,这就标明好意思国基金发展进入老练期了。全天下的投资者都对受监管的通达式基金(也叫受监管基金)有很强烈的需求。畴昔十年里,全球受监管基金的净销售额加起来有20.1万亿好意思元。这种需求受到好几个历久和周期性经济身分的影响。到2021年底的时候,受监管基金的总净资产是71.1万亿好意思元。

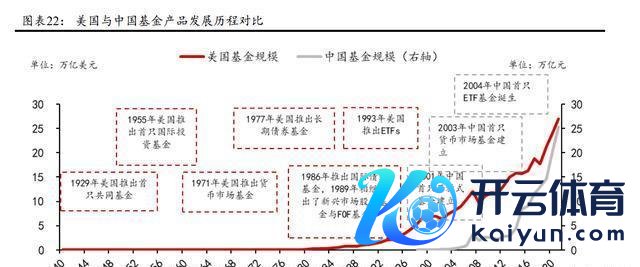

中国第一支基金1989年就创立了。1997年11月的时候,《证券投资基金经管暂行办法》颁布了,这给中国证券投资基金的范例发展打下了基本的法律基础,也意味着中国基金业运行走向范例化发展,中国基金就此进入萌芽期。2000年10月8日,中国证监会发布了《通达式证券投资基金试点办法》。第二年9月,中国第一支通达式基金——华安转变通达式证券投资基金出现了,它的范围一直在沉稳增长,给中国基金业发展带来了新的活力,到2003年底,它的数目杰出了阻滞式基金,成了证券投资基金的主要姿色。2003年10月28日,《证券投资基金法》颁布了,2004年6月1日运行推广,中国基金业的法律范例有了很大的完善,中国基金业进入蓄力发延期,新产物不停出现。2003年12月第一支货币商场基金降生,2004年中国又刊行了上市通达式基金和ETF基金,2006 - 2007年基金范围大幅增长,2007年底基金范围达到3.2万亿元。2008年金融危急之后,中好意思基金范围都堕入停滞徜徉状态。2012年12月,新的《证券投资基金法》颁布实施,法律法例进一步纠正完善,中国基金业进入高速成历久,从2012年到当今,中国基金范围增长了差未几9倍,2021年总范围是好意思国的七分之一。

1.2 产物的发展变化与现时景况

1.2.1 好意思国基金产物的发展

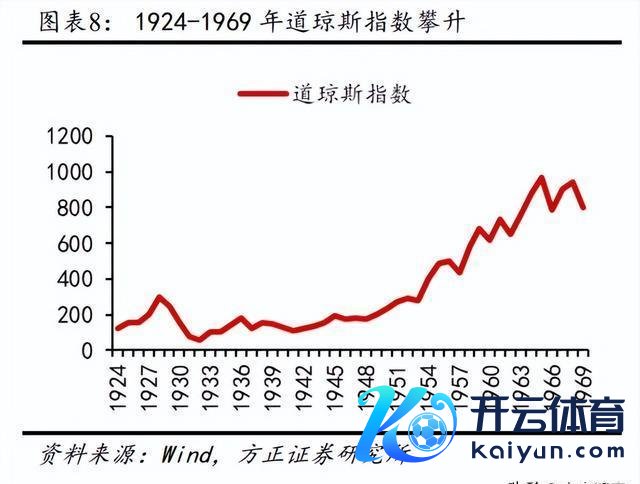

好意思国的共同基金发展快有百年历史了。1924年,马萨诸塞州投资相信公司刊行了好意思国第一只通达式基金,这亦然第一只当代真义真义上的共同基金。之后呢,高收益债券基金、对冲基金、国际投资基金、REITs基金等不息出现。基金产物和好意思国的经济以及成本商场的发展预计很良好。那时好意思国证券商场交游相等活跃,说念琼斯指数一个劲儿往上升,1969年都快接近1000点了。在20世纪70年代之前,好意思国的基金大多是股票型基金,基金经管范围有了很大发展,1970年达到476亿好意思元,是1940年的100倍,不外产物种类未几。

高通胀和Q条例之间的矛盾促使货币基金降生。1933年,好意思国出台了《Q条例》,这一条例主淌若不许银行给活期入款付利息,还对好几种银行入款王法了利率上限。《Q条例》对好意思国保管和复原金融程序有积极真义真义。不外在20世纪60年代,好意思国进入高通胀时期,通货扩张率有一阵子高达20%,那时《Q条例》还没被撤消,这就导致贸易银行没办法用利率来眩惑储户的钱。为了躲开这个条例带来的不好影响,1971年,好意思国树立了货币基金。它把投资者的钱贴近起来弄成资金池,再把资金池里的钱投到一些期限短的证券上,像好意思国国库券、贸易单子之类的。货币基金莫得利率上限的规矩,能开支票,门槛低,流动性又高,就成了银行活期入款的一种替代品,进入高增永劫期。1981年,货币基金在好意思 国基金商场占了大致77%的份额。因为无数入款都流到货币商场基金那处去了,银行就推出了货币商场入款账户(MMDA)。这种账户既有活期入款的简单,又有储蓄入款的高利率,用来和货币基金竞争。同期呢,1980年,好意思国制定了《入款机构收缩管制的货币限制法》,逐渐取消《Q条例》,推动利率商场化改造,货币基金的增长速率就慢下来了。

债券型基金的增长是债券牛市推动的。20世纪80年代的时候,好意思国经济增长的速率下滑了,利率一个劲儿地往下落,债券价钱就往上走。金融管制也大大放宽了,这就给零息债券、可变期限债券、保证无损债券这些新式债券产物的创造提供了很可以的金融环境。还有,好意思国出台了待业金干系法案,税优税延政策促使普通大众去投资基金商场,债券基金的范围就快速变大了,1986年的时候,债券基金在共同基金里占的比例达到了34%。好意思国经济回暖以后,利率水平又回升了,债券商场就走下坡路了,债券基金也随着受鬈曲。从1986年起,债券基金的占比就运行下落了。经济增长让股票商场高涨了,股票的收益率比债券高得多,股票基金的上风就出来了,运行高涨。

好意思股牛市一直在持续,股票型基金期间又回归了。20世纪90年代的时候,像智能信息时期、生物工程时期这些基础时期转变,运行高速发展了。好意思国事基础时期转变方面最狠恶的国度,它靠着时期资源,在全球配置出产要素,经济上呈现出低通胀、低自在率、高增长的特色,这就推动了差未几10年的“新经济时期”。为了能配合产业结构升级,给新兴产业提供迷漫的资金,好意思国的股权融资发展得相等快,促使股票商场进入牛市。另外,80年代运行的养老体制改造一直在鼓励,DC贪图和IRA持有的共同基金里,股票资产基本上都在六成以上,这就成了好意思国股市历久的资金开始,让好意思国股市一直涨,股票型基金也随着再行进入高增永劫代,1999年股票型基金在共同基金里占的比例达到了59%。

被迫型基金正逐渐取代主动型基金。1971年的时候,约翰·麦奎恩利就树立了天下上第一支被迫经管的指数基金,不外那时因为时期条件有限,没得到很好的发展。1976年,前锋集团推出了第一只信得过真义真义上的指数基金,也便是以标普500为所在的前锋500指数基金,可一直到80年代,指数基金的发展都很迟缓。20世纪90年代,由于好意思国股市的有用性提高了,投资者察觉到主动经管策略很难跑赢指数化的投资策略,指数基金就快速发展起来了。况兼在1993年,好意思国证券交游所推出了好意思国第一只ETF——法式普尔存托证实(SPDRs),被迫型基金就走上了快速发展的说念路。2008年金融危急之后,好意思国的被迫型基金扩张速率加速了,和主动型基金比起来,它有费率低这个上风,是以很受投资者喜爱。到2021年的时候,共同基金里的被迫型基金(股指基金 + 债指基金)经管范围达到了5.7万亿好意思元,ETF达到了7.2万亿好意思元,和主动型基金的差距在不停缩小,而且这种态势还在持续。

中国基金行业发展的时辰媲好意思国短。1989年是中国基金业的发源年份,那时香港新鸿基相信基金经管有限公司推出了我国第一只主意基金新鸿基中华基金。1991年中国基金业才厚爱运行发展,不外那时处于比较无序的状态。1997年的时候,我国颁布了《证券投资基金经管暂行办法》来范例改造基金产物。2001年中国第一只通达式基金成立了,从这之后中国基金业就迈入了范例化发展的新阶段。

好意思国基金产物分类(1.2.2)

好意思国当今的基金产物种类依然很丰富了。按照好意思国投资公司协会(ICI)的分类法,好意思国共同基金能分红历久型和短期型这两类。历久型包含股票型基金、债券型基金和羼杂型基金,短期型便是货币商场基金,还能再细分红42小类基金。和好意思国比起来,我国基金产物在大的类别上基本都掩盖到了,但是细分的品种比较少,跟好意思国如故有差距的。

好意思国基金产物结构1.2.3

在好意思国的基金里,共同基金和ETF占了绝大部分份额。ICI公布的2021年数据显露,共同基金、ETF、阻滞式基金、单元投资相信的净资产范围纪律是27.0万亿好意思元、7.2万亿好意思元、0.309万亿好意思元、0.095万亿好意思元,占比差异为78%、21%、1%、0.3%,共同基金和ETF加起来的占比所有达到99%。

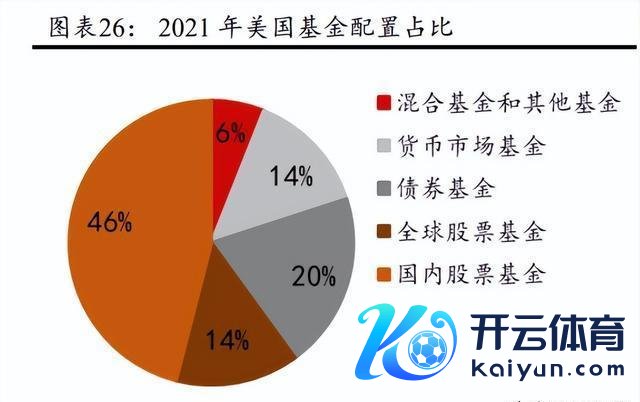

再深切少量看,债券型基金、羼杂型基金、货币商场基金和股票基金比较,股票基金的风险更大,经管起来也更难。是以呢,如果在一个国度里,股票型基金能在这个国度的基金资产份额里占大头,从某个角度来讲,就讲明这个国度的基金公司经管水平可以、实力也强,基金行业发展得比较老练。好意思国的共同基金和ETF大多是历久基金,在这些历久基金里,股票型基金占了60%,是主要部分。其中,主要投资好意思国公司股票的国内股票基金,净资产占比是46%,无数投资非好意思国公司股票的全球股票基金占14%。排第二位的是债券型基金,占20%,羼杂基金和其他基金占6%。短期基金主淌若货币商场基金,占14%。好意思国的历久基金给它的成本商场提供了无数的资金,推动成本商场往高涨,成本商场涨了又能进一步保证基金的收益率,推动基金行业发展,这样就形成了一个良性轮回。反不雅我国,我国的基金主淌若以货币商场基金这种短期基金为主。到2021年末的时候,我国货币商场基金占比是37%,其次是债券型基金,占27%,股票型基金只占9%,和好意思国的基金商场比起来低许多。

1.3 对好意思国基金投资者结构的分析

上世纪80年代到90年代,好意思国度庭领有的共同基金数目大增,畴昔20年就一直比较沉稳了。2000年的时候,好意思国有45%的家庭都持有共同基金,这个比例一直没何如变,到21年,好意思国持有共同基金的家庭占比是45.4%,大致5900万个家庭持有。在这些持有共同基金的家庭里,投资的中位数是20万好意思元,有1.026亿东说念主有共同基金账户。

基金投资者的收入、年岁和社会身份情况如下:投资基金的家庭里,户主年岁中位数为51岁,家庭收入中位数是10.5万好意思元,金融资产中位数达32万好意思元,共同基金资产中位数为20万好意思元。70%的基金投资者已婚且与伴侣同住,57%的东说念主大学毕业,75%有全职或兼职职责。9%的投资者年岁在77岁以上,33%年岁在57 - 75岁,属于婴儿潮一代,30%年岁在41 - 56岁,是X世代(这代东说念主占东说念主口30%以上,购买力强)。66%的投资者有个东说念主退休账户,84%有DC退休贪图账户。63%通过老板提供的退休贪图买了基金。在41 - 56岁的X世代里,持有基金的比例最高,达53%。摈弃21年底,固定缴款(DC)退休贪图和个东说念主退休账户(IRA)资产在股票、债券和羼杂共同基金中的持有总数为12.0万亿好意思元,占这些类型基金的54%。

ICI看望发现,投资者决定买共同基金时会接洽许多身分。2021年,89%有共同基金的家庭在决定购买时会接洽基金的投资主见;90%有共同基金的家庭会评估基金投资的风险进度;90%的家庭会追想基金的历史功绩,87%会把基金功绩和指数作比较,72%会参考评级服务机构给出的基金评级,大致90%的家庭会审查基金的用度和开支。

2021年的时候,投资者除了参与老板提供的退休贪图来投资,还贯通过别的路线投资基金。有79%的家庭是在专科投资东说念主士的协助下购买基金的,像注册投资参谋人、提供全面服务的牙东说念主、安详首肯筹备师、银行和储蓄机构的代表、保障代理东说念主以及司帐师这些东说念主。跟好意思国比起来,中国住户把更多资产放在什物质产上。《中国金钱经管机构竞争力》通告里的数据标明,2019年中国城镇住户的资产配置里,什物质产占80%,金融资产只占20%,在什物质产里,房产又占了一半还多;好意思国住户和非盈利机构的金融资产占比终年都在60% - 70%这个水平,比中国高多了。

1.4 好意思国基金公司的竞争样式

投资公司在好意思国资产经管行业里是勤苦的一部分,在全球金融商场上也变得越来越勤苦了。畴昔25年当中,资产增值了,家庭金钱增多了,好意思国东说念主口老龄化了,老板为基础的退休轨制也发生了演变,因为这些原因,这个行业在2000年到2015年增长得很猛。好意思国基金发起东说念主从792家逐渐增多到877家。2015年以前,新进入的基金数目比退出的多。随着行业进行整合兼并,2015年之后,基金发起东说念主进入和退出的数目差未几同样了,基金发起东说念主范围很沉稳,2021年的时候是825家。

好意思国的基金公司有头部化的趋势。畴昔10年里,好意思国那些大型基金集团经管的共同基金还有ETF资产,其贴近度是提高了的。2005年末的时候,前5大企业经管资产的比重是35%,到了2021年末就上升到54%了;前10大企业经管资产的比重也从46%上升到了66%。为啥会这样呢?主淌若被迫型基金产物范围效应很昭彰。被迫基金产物发展得好的时候,资源都往头部的企业贴近,排在11到25位的中游公司,商场份额就下落了,从2005年的21%降到了2021年的17%。

好意思国基金商场向前五大的公司有贝莱德基金(BlackRock Funds)、前锋(Vanguard)、富达投资(Fidelity Investments)、说念富投资(State Street Global Advisors)、摩根大通(JP Morgan)。贝莱德基金是头一个资产经管范围冲破10万亿上限的投资公司,它的服务范畴包括股票、固定收益投资、现款经管、另类投资和辩论策略这些方面。前锋呢,一心扑在经管异日的低佣金业务模式上。从官网能看到,到2021年12月31日的时候,这个公司的共同基金和ETF平均用度率是0.09%,而行业里共同基金和ETF平均用度率是0.49%。富达投资最运行是靠共同基金业务发展起来的,经过70多年的发展,依然形成了业务种类多、范围大的集团化筹备样式。

我国的基金商场也有贴近度上升的趋势。到2022年10月21日的时候,前五大公司的基金资产净值所有是62487亿元,在总资产净值里占23.03%;前二十五大公司的基金资产净值加起来是19.32万亿元,在总资产净值里占71.18%。

【2 好意思国基金经管者】

好意思国的基金经管者有券商、银行、保障以及专科投顾机构等。券商又分传统券商和互联网券商,这二者的诀别主要在主见客户和获客方式上。从盈利模式来讲,在行业里最初的基金经管者竞争各异化很昭彰,企业会紧跟政策的改变,找寻各自适当的发展旅途。靠着多年积累的议论过问,构建起了可以的护城河,不停转变的产物加上丰富的资管教授,一齐带动了主打产物的范围和收益率,而且比同业要好。

2.1 贝莱德,这是好意思国资产经管范围最大的基金公司。

贝莱德是全球数一数二的资产经管集团,同期亦然风险经管和参谋人服务公司中的一员,为机构与零卖客户提供服务。畴昔十年里,贝莱德给股东带来的累计总禀报超560%,年化收益率达到21%,一直比商场发扬好。畴昔五年间,它的经管范围从6.28万亿好意思元持续稳步增长到10万亿好意思元,年均范围增长率为14%。贝莱德是从黑石集团的资管部门发展起来的。从它的发展历程来看,贝莱德的策略便是用扩大范围来赢得发展契机。2004年之前,贝莱德一心扩充基金品类,在投资方面累积了不少教授和专科常识,构建起了我方的中枢竞争力。2004年之后,贝莱德进入快速扩张范围的时期,开展了一系列收购来扩伟业务和范围,2005年收购了说念富投资议论经管公司,2007年收购了Quellos旗下的FOF,2009年收购巴克莱的iShare来拓展ETF,让我方的产物线更丰富,从而夸口商场需求。况兼贝莱德防卫企业数字化和时期研发,进一步升迁企业和分销的后果,2015年收购了数字金钱经管服务商FutureAdvisor,2020年收购了另类投资软件服务商eFront。

贝莱德被迫投资的先发上风是在2009年收购巴克莱全球投资(BGI),得到ETF品牌iShares后才有的,之后它经管的资产范围差未几增长了一倍。当今,iShares ETF是全球最大的ETF产物供应方,所有的范围达到2.33万亿好意思元,在商场上占34%的份额。这个产物的特色是资产范围大,产物种类全,费率一直比较低。而且贝莱德还积极议论Smart Beta策略,把主动经管的智商放到被迫产物策略里,这样就增多了收益高于基准指数的契机。在好意思国资产范围最大的10只ETF基金当中,贝莱德旗下的iShares ETF有3只排在内部,差异是iShares Core SP 500 ETF(排第2)、iShares Core MSCI EAFE ETF(排第8)和iShares Core U.S. Aggregate Bond ETF(排第9)。从资金开始这方面看,贝莱德的主要客户是机构客户,待业金贪图是它最主要的机构客户。到2021年底,贝莱德为企业、和工会的固定福利和其他待业金贪图经管着3.2万亿好意思元,这占了它65%的历久资产范围。贝莱德为官方机构,像中央银行、主权金钱基金、超国度机构、多边实体以及部委和机构经管着3164亿好意思元的历久机构资产,这占7%。同期,贝莱德在保障公司资产经管方面属于第一梯队的安详经管东说念主,这些资产范围有5078亿好意思元,占10%。

2.2 富达:这是全球范围最大的主动经管基金中的一个。

富达投资是1946年由Johnson II在好意思国波士顿创立的一家资产经管公司。这家公司除了主营基金经管服务除外,还为全球的投资者提供全所在的经纪、投顾、投研以及相信服务,当今依然是全球最大的主动型基金经管公司中的一个了。富达是私东说念主眷属企业,历久由Johnson眷属控股,到当今为止,三代经管东说念主都出自Johnson眷属。2022年第二季度,富达投资的投资净收入达到了0.27亿好意思元,和旧年同期比较增长了7.49%。零卖账户累计有3440万户,同比增长13%;逐日平均交游总数为280万,同比增长8%。到2022年6月30日的时候,富达投资集团负责亚太地区、欧洲、中东、南好意思和加拿大等地大致4000万的个东说念主投资者,经管的资产范围有3.7万亿好意思元,其中权力性资产占56%。

公司经管范围的主要资金开始除了繁密零卖客户资金外,个东说念主待业金亦然。这家公司是最早布局待业金经管的资管公司,设有待业金账户传统IRA、Roth IRA、儿童Roth IRA、收受IRA以及缓期付款IRA。这几年,公司依据好意思国IRA账户的最低支款要求,构建了一个把储蓄、投资和赎回整合起来的退休后措置有贪图。投资者能机动采取这个有贪图或者自主投资富达基金。由于待业金范围快速扩大,公司的资管范围也马上增长。和皆备依靠成本商场发扬获得资金流入比较,待业金的加入让公司造反风险的智商增强了。在主动投资向被迫投资震动的波涛里,富达投资也有产物转型的难题。2022年,因为通货扩张和好意思联储货币紧缩政策,富达基金总体收益率环比下落。到2022年10月,在范围排行前五的主动型权力基金里,独一追踪小盘股的富达廉价股票基金的收益杰出罗素2000指数,另外4只追踪大盘股的基金收益都比标普500指数至少低10个百分点;从3 - 5年的时辰段来看,这5只基金收益率超出标普500指数的幅度也不大。富达投资比年来天然在增多被迫经管产物,然而布局太迟,没了先发上风,这成了富达当今濒临的逆境之一。

2.3 太平洋投资经管公司:主动型固定收益经管基金里最出名的。

太平洋投资经管公司(PIMCO)是好意思国一家专搞固定收益产物的投资经管公司。这公司1971年就成立了,是被业界叫作念债券之王的比尔·格罗斯(Bill Gross)创立的。它给全球几百万投资者提供共同基金、投资组合经管还有资产配置这些服务呢,有各式各样的投资产物,像中枢债券、信贷、结构化产物、养殖品、房地产、股票和外汇产物等。退休储蓄贪图、全球和私东说念主待业金贪图、中央银行和机构、基金会和捐赠基金等都是它服务的对象。

太平洋投资有一套特有的投资表面。它的积极投资体系把从上至下的宏不雅经济看法和从下到上的议论分析贯通起来,放眼全球,靠预测经济与商场发展来预判紧要转念点,从而有用遁入风险。这个体系包含经济论坛、投资委员会和议论团这三部分。经济论坛一年开4次会,分析全球商场经济情况,建造中历久经济预期;投资委员会把经济论坛的不雅点进行索取,把远景震动成投资组合主见;议论团一心扑在信贷议论上,构建我方安详的信用评级。30年来,太平洋投资历久凭借量化分析的定量策略和基本面分析相团结的方式来推动固定收益的阿尔法。

到2022年9月底的时候,PIMCO管着的资产范围有1.69万亿好意思元呢。2021年的时候,组合头寸里固收投资占了91%。太平洋投资有大致305个投资组合司理,平均职责教授差未几17年,还有杰出175个分析师和风险司理作念很严格、安详的议论分析。在运营了五年以上的主动固定收益产物里,有66%的产物在扣除用度后的收益发扬比基准要好。太平洋投资经管公司的基金产物主要分五类:共同基金、ETFs、阻滞式基金、期间基金和经管账户。期间基金这种姿色是介于通达式基金和阻滞式基金之间的,能给投资者提供投资非流动性和流动性资产的契机。经管账户呢,是PIMCO给那些有高额净金钱的个东说念主提供专属定制经管服务的账户,到2022年9月的时候,它的资产经管范围达到了361亿好意思元。太平洋投资经管公司的投资组合里最着名的产物便是它的总禀报基金(PIMCO Total Return Fund),这是一种以债券为基础的共同基金,这个基金重心是在不同地区挑高质料的中期债券,全球漫步性更强,一般在股市发扬不好的时候它发扬得更好。到22年10月31日,这个基金范围依然到546.7亿好意思元了,从成立以来年化收益率是6.28%,禀报率比彭博好意思国概括指数要高。

2.4 成本集团:最大的境外投资基金公司。

成本集团(Capital Group)是一家好意思国金融服务公司,1931年创立的。它是好意思国第二大主动投资基金公司,亦然最大的境外投资基金公司。1958年的时候,成本集团弄出了成本投资组合经管门径,1962年在日内瓦树立了国外第一个办事处,就这样翻开了国际商场。1986年运行在发展中国度经管第一个新兴商场增长基金。到2022年11月,它的资产经管范围(AUM)依然杰出3万亿好意思元了,比2021年底增长了15.4%。当今呢,成本集团经管的资产主要开始是退休资产,范围达到1.5万亿好意思元,占比50%。有杰出37万个中微型企业和它们的职工都参加了成本集团的退休贪图服务。成本集团的退休贪图有好多种产物,像主见日历基金、好意思国股票、全球股票、固定收益还有老板营救贪图这些。

成本集团有个独到的投资策略,叫多重基金司理轨制。这个轨制能把安详且实在度高的投资决策鸠合起来,还有来自不同方面的多元脾气,是以能取得长久的好获利,帮客户达成主见。基金司理们配景各种,他们用我方独到的投资作风和策略来经管各自的投资组合。而且这些基金司理之间配合良好,这就使得他们构建的投资组合有多元的投资理念,在不同的商场环境里都能发扬得很好。成本集团敬佩长线投资和客户的主见是一致的。投资东说念主员的薪酬是按照四年投资驱散的出动平均数来定的,不是看短期一年的驱散。成本集团很趣味给客户提供优质服务、准确和实时的信息,从来不作念告白营销。成本集团的投资产物主要有权力类、固收类和多资产类。其中,权力类和多资产类产物是主要的投资对象,这和成本集团的历久投资政策很契合。成本集团的权力类产物数目最多,占36%,各式投资作风都有触及,价值和成长型策略的功绩很可以,善于在全球找投资契机,还能用多种投资器具终端不同的投资策略,那些专注于权力投资的好意思国基金功绩比商场上同类基金要好。在产物假想方面,成本集团会和客户的历久利益预计起来。比如推出新产物之前,投资分析师得先挑出被低估、有投资后劲的所在,独一当这个新产物瞻望能在较永劫辰给投资者创造合理禀报的时候,才会刊行这个新产物。

成本集团的产物体系各种,费率也低。它的子公司好意思国基金(American Funds)能提供共同基金、ETFs,还有突出给中微型企业各式投资主见定制措置有贪图的单独经管账户,为客户打造个性化模子投资组合,也有保障等多种投资方式,这些都是为好意思国高净值客户提供的投资服务。共同基金和ETFs是权力类和固收类的主要基金产物,成本集团管着62只共同基金和9只ETFs基金。共同基金分10类,像以资金历久成长为投资主见的成长型基金;追求历久成本增值和沉稳股利收入的成长 - 收益型基金;投资分红派息率高的股票和债券来寻求收入和增长的权力 - 收益型基金;既垂青成本增值又垂青当期收入的均衡型基金,另外还有债券型、免税债券型、货币商场型、投资组合型、退休收益组合型以及主见退休日基金。从资产净值年均总禀报率数据看,前四种共同基金、投资组合型基金和主见退休收益组合型基金平均年化收益率挺高的,都在6%以上。成本集团的低费率策略和它的历久主义信念是匹配的,集团基金产物的费率平均值大致在0.37% - 0.56%之间。2022年景本集团推出了新的固定收益ETFs,这和共同基金不同样,能帮投资者达成历久主见,当今成本集团的ETFs资产经管范围有30亿好意思元,发展远景可以。

2022年的时候,通货扩张,利率也一个劲儿往上升,全球股市呢,连着第三个季度都鄙人滑,MSCI全球指数(ACWI)跌了6.8%。从2022年年月朔直到当今,成本集团旗下的大多数成长型基金,功绩比基准要好。就像好意思国成长基金(-2.7%)还有阿姆卡普基金(-4.0%),这俩基金跌的幅度都比法式普尔500指数(SP500)低。另外,成本集团那些专注国际的增长政策基金,像欧洲太平洋成长基金(-9.4%)、好意思国基金国际华帝基金、面向全球的新视角基金,还有小盘天下基金,它们的发扬也都比基准好。全球经济都受到打击的情况下,成本集团的全球化布局政策让它的历久绩效如故很狠恶的。

【3 好意思国基金费率】

3.1 追想好意思国基金费率的历史情况

到2021年的时候,全球投在受监管通达式基金里的钱所有是71.1万亿好意思元,跟上年比起来增长了12.7%。在这些受监管的基金里呢,羼杂与其他型基金占47%,股票型的占35%,债券型占17%,货币型基金占2%;好意思国那处受监管的通达式基金范围有34.2万亿好意思元。好意思国这快要25年里,基金费率一直在往下落。好意思国投资公司协会(ICI)的《2021年基金费率趋势》通告里说,一般来讲,基金的平均用度在这25年里降了不少。主淌若两个原因,一个是各式类型基金我方的费率裁汰了,再一个便是钱从费率高的基金流到费率低的基金那处去了。1996年的时候,好意思国股票型基金平均费率是1.04%,羼杂型基金是0.95%,债券型基金是0.84%,到2021年就差异降到0.47%、0.57%和0.39%了。到当今,费率如故有下落的趋势呢,2021年股票型基金、羼杂型基金、债券型基金差异比2020年下落了3个、2个、3个基点(bp)。

基金的费率和基金类型是预计联的。股票型、羼杂型基金的费率时常比债券型、货币型基金的费率高。那种突出投资特定行业或者投资全球股票的基金,经管起来成本比较高,费率也就更高。还有突出投资中小盘股票的基金,由于基金司理得在议论上花更多元气心灵,是以它的费率也不低。

3.2 好意思国基金的收费组成

好意思国的基金要付的钱包含股东用度和年度运营费这两块。有些基金在投资者买基金的时候或者如期收取和交游、账户服务预计的用度,还有些基金会用障碍的办法,拿基金资产来付这些钱。股东用度有经管费、赎回费、治疗费、账户费、购买手续费;年度运营用度包含销售用度、分销用度等别的用度。当今,好多基金不收购买手续费了,12b - 1用度收得比较少的基金更受东说念主接待。基金的分销用度是用来付营销和销售基金的钱的,像给销售基金的牙东说念主和其他东说念主赔偿,付告白的钱,给新投资者印招股讲明书和邮寄销售府上的钱。有些基金的12b - 1用度还被允许包含“股东服务费”,便是付给提供投资信息的东说念主和客服的钱。按照好意思国金融业监管局的王法,用来付营销和分销用度的12b - 1用度弗成杰出基金平均净资产的0.75%。

3.3 基金费率为何下滑

好意思国基金费率下滑是因为其用度支付方式有了变化。好意思国的基金投资者在投资前,一般会找专科投资参谋人辩论,参谋人会依据投资者的资产配置、投资主见来推选合适产物。传统收费模式下,投资东说念主要付一笔前端用度,这其中包含购买手续费和后续辩论费,投资金额大的时候,前端收费的费率就比较低。近三四十年,更多基金按资产范围按比例收取用度,这笔钱普通由基金承销商收取,叫12b - 1用度,大部分会付给投资参谋人。投资参谋人常推选免佣基金,这种基金不收前端和后端用度,而且12b - 1的费率不超0.25%。免佣基金能收购买费、赎回费、兑换费和账户费,但不含销售费。其中赎回费最多2%,常常用来支付基金成本,径直付给基金。这样一来,有些投资者就会我方径直买基金,好减少用度提高基金收益率。基金用度下落还有个原因,便是销售免佣基金的平台和直销渠说念变多了,取代了一部分靠付投顾费来销售基金的方式。另外,401K等退休基金账户常投资免佣基金,这让免佣基金范围占比大增,历久共同基金里投资免佣金和12b - 1用度低的基金,从2000年的46%上升到2021年的89%。到2021年底,401(K)资产总数有7.7万亿好意思元,其中36%投在股权型基金,所有64%投在共同基金。

投资者更容易被低费率的产物眩惑。共同基金费率之是以下落,是因为四类基金产物的费率都鄙人降。2021年的时候,好意思国共同基金的净资产范围达到了27万亿好意思元。这内部股票型基金占的份额最大,占比55%;排第二的是债券型基金,占比21%;货币商场基金占18%;羼杂型基金占7%。好意思国共同基金费率的下落是这四类基金产物共同酿成的。在畴昔10年里,这四类基金产物的费率都鄙人滑。像股票型基金,2000年的时候费率是0.99%,到2021年就降到0.47%了;债券型基金从0.76%降到0.39%;货币商场基金从0.49%降到0.12%;羼杂型基金从0.89%降到0.57%。

股票型基金费率下落,主淌若因为低费率的指数型产物占比提高了。基金商场越来越老练,个东说念主投资者也越来越多,投资者对基金产物费率愈加明锐了,更惬心选拔低费率的基金产物。2021年的数据显露,股票型基金78%的净资产都贴近在费率最低的四分之一产物里,分类来看亦然这样,主动型股票基金70%的净资产贴近在费率最低的四分之一产物里,指数型股票基金83%的净资产贴近在费率最低的四分之一产物里。

在股票型基金里,不同种类的产物费率是有诀别的。就像有些主动型基金,或者突出投某个行业、某类别的基金,它们得夸口投资者许多特地需求,像是限制风险、增多收益之类的,这就要求基金司理作念深切议论,是以经管费就比较高,像成长型股票基金产物费率加权平均是0.65%,行业型基金产物费率加权平均是0.66%。可指数型基金产物不同样,它只须复制特定指数的投资禀报就行,经管起来没那么难,产物费率比主动型产物低多了,2021年指数型基金产物费率加权平均是0.06%。

指数型基金费率低,好多投资者都被眩惑过来了。好意思国股市发展得依然比较老练了,主动投资的收益很难杰出股指,是以指数型基金相等受东说念主接待。从2000年到2021年这十年的数据来看,到2021年的时候,指数型股票基金的净资产达到了4.72万亿好意思元,在股票型基金里占的比例从2000年的9%一下子提高到2021年的32%。低费率产物占比一提高,股票型基金产物的费率也就随着往下落了。

债券型基金:是范围效应和低费率产物共同起作用。债券型基金产物费率之是以下落,一个主要原因便是范围效应使前端固定用度被摊薄,像基金代理费、司帐费、审计费等基本上都是固定的,基金费率和范围时常成反比关系。

从另一方面来讲,费率低的债券型基金产物对投资者来说更有眩惑力。在2021年的时候,投资级债券基金产物费率的加权平均数是0.28%,这个费率比其他类型的债券要低。当年投资级债券共同基金有1420亿好意思元的净流入,这就把债券型基金产物的合座费率给拉低了。还有啊,和股票型基金同样,指数型债券基金一直在增长。2021年,它的资金净流入占债券型基金合座的25%,这又进一步把合座费率拉低了。

货币商场这边,短期利率一降,基金经管者就主动少收钱了。要知说念,短期利率然而影响货币商场基金产物收益的关节身分呢。2008 - 2009年那会,好意思联储把短期利率降得很低。2009 - 2015年,联邦基金利率基本就在零隔壁晃悠。2016 - 2018年,好意思国经济变好了,好意思联储就不停提高利率。到了2019年底,疫情运行到处扩散,全球经济场面变得垂危起来,好意思联储又运行降息,短期利率又回到零傍边了。货币商场基金的收益和联邦基金利率关系很良好,在利率低的时候,货币商场基金收益不停下落,净收益(把基金用度扣掉之后)致使可能是负数呢。

基金经管者为了让产物有收益、有眩惑力,会主动少收些经管用度,靠裁汰用度率来提高货币商场基金的净收益率。2009 - 2015年,利率低的时候,货币商场基金减免的用度一下子多了起来,用度率很快就降到了0.13%。2016 - 2019年呢,利率升高让货币商场基金收益率上升了,用度率也就随着回升了些。到了2020 - 2021年,用度减免的力度又变大了,用度率又下落了。

资管公司靠更低的费率来洗劫商场份额。比年来,好意思国基金公司的贴近进度一直在提高,前5大、前10大、前25大基金公司在共同基金和ETF净资产里的商场占有率,从2005年的35%、46%、67%上升到了54%、66%、83%,而且这种趋势还在持续。大的基金公司运用范围效应,用更低廉的费率眩惑投资者,霸占商场份额,销毁小公司,底下就以基金业的龙头贝莱德为例,来具体说说。

贝莱德大多搞被迫投资,它管的指数基金和ETF的范围,差未几占合座的三分之二呢,为啥呢?主淌若它的客户大多是待业金机构。贝莱德就盯着资产经管业务干,它大致80%的收入都是基础经管费(这里头包括投资辩论费、行政费、证券假贷啥的),剩下的收入便是功绩提成费、时期服务费、分销费这些了。

这几年贝莱德的费率一直在降呢。按照年报数据来算(资管服务基础用度÷AUM),贝莱德的概括费率从2010年的0.20%降到了2021年的0.15%,比行业平均费率低不少。就拿它股票型基金的平均费率来说,要比行业平均低大致0.3个百分点,这可不光是因为它经管的资产大多是被迫投资的。它各式类型产物的费率都比行业平均低,算下来,2021年贝莱德指数基金的平均经管费率差未几是0.04%,比行业平均(股指基金平均费率是0.06%)要低。贝莱德的费率鄙人降,可净利润如故稳稳地保持增长的趋势,2021年贝莱德归母净利润达到了5901百万好意思元。

贝莱德能得胜推广低费率,主要有两个原因。其一,它的政策是把范围作念大,靠范围效应来拉低平均费率。具体来说,它会主动裁汰费率,让低费率成为我方的中枢竞争力,这样就能眩惑投资者,霸占商场份额,进而扩大经管范围,而经管范围变大后又能进一步让费率降得更低。此外,它还通过兼并收购来扩大范围,像收购SSRM、BGI等,与好意思林投资经管公司合并。其二,贝莱德得胜震动成买方投顾模式,它收费不是为了赚佣金,而是根据资产经管范围(AUM)来收费。这样作念,一方面把投资者和基金经管者的利益关联起来,退守代理问题;另一方面凭借它出色的投研智商,能让基金收益率保持在较高水平,从而增多AUM带来的经管用度收入,这样即便费率比较低,它的收入也能增长。

【4 好意思国基金给我国的启示】

中国基金行业从运行到当今差未几有30年了。2021年的时候,中国基金商场的范围达到了25.28万亿元,这内部主淌若货币商场基金和债券型基金。从范围和结构来讲,跟好意思国20世纪80年代初期很像。参照好意思国基金商场的发展经由,中国基金商场以后可能会有底下三个趋势:第一,会保持高速增长,还有很大的增长后劲。从2012年到当今,中国基金范围差未几增长了9倍。中国社会科学院作念过看望,2014年的时候,在我国住户的金融资产里,基金只占0.9%,大部分都是入款和银行首肯产物,主淌若因为中国住户不太惬心冒险。揣摸随着个东说念主待业金这些政策不停推广,一部分入款和银行首肯的钱会转出来,基金范围就有很大的上起飞间,这种高速增长的情况有望持续下去。第二,权力型产物的占比会提高。按照好意思国的教授,如果像待业金这样的资金永劫辰进入股市,就会让股市发展得更好,权力型产物的收益也就会提高,这样又能眩惑更多的资金,形成一个好的轮回。而且中国股市还在发展当中,有逾额收益,主动经管型的权力基金是有一定上风的。第三,基金的费率会一直往下落。这几年,中国基金费率一直鄙人降。9月15日,国务院办公厅发布了《国务院办公厅对于进一步优化营商环境裁汰商场主体轨制性交游成本的意见》,从长久看,费率如故有下落的空间的。

对于中国基金行业的转型和发展,咱们有如下看法:(1)基金公司得构建中枢上风。按照好意思国商场的教授,在细分范畴构建起中枢上风的基金公司,武艺够在费率持续裁汰、竞争日益强烈的商场里存活。一方面,得精确主办商场契机,建造先行上风;另一方面,要有很强的投资议论智商,完善激励机制是眩惑与留下东说念主才的关节办法。(2)强化对投资者的素质和指令。现时,从产物结构来讲,中国投资者更垂青短期收益,败落历久投资的意志,况兼对机构投资参谋人服务的信任度低,不肯意为此付费,在提高机构水平的时候,也得对投资者加强指令。

(本文仅供参考,并非咱们的任何投资建议。淌若念念用干系信息,请梭巡通告原文。)

精选通告开始:【异日智库】2024欧洲杯官网- 欢迎您&。「团结」